Contabilidade para

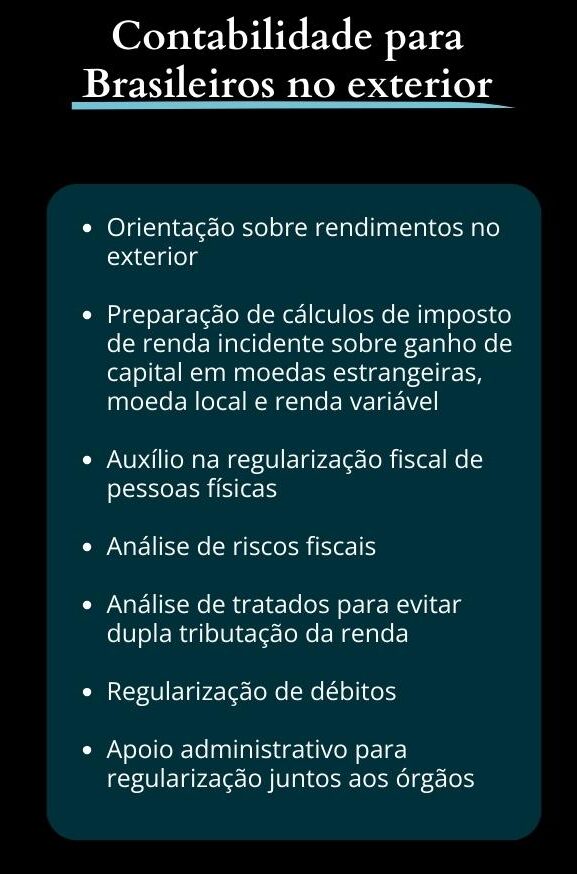

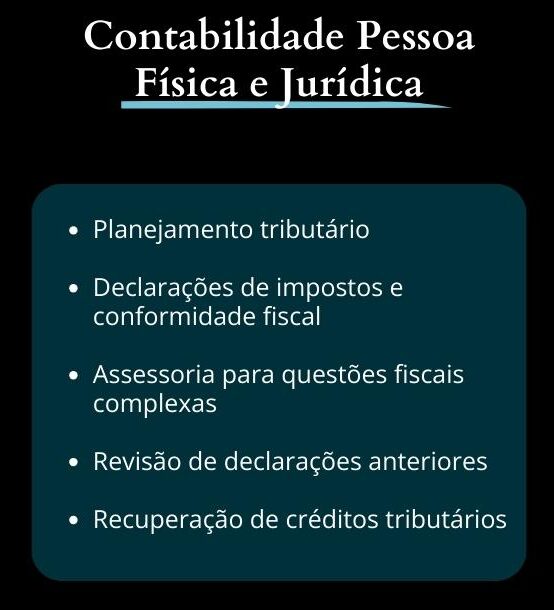

estrangeiros no Brasil brasileiros no exterior pessoas físicas pessoas jurídicas

A ajuda que você precisa para ter tranquilidade com as suas questões fiscais e tributárias.

Por que você precisa de um contador?

Sabemos que essa parte fiscal é difícil, desafiadora e um tanto “chata” para a maioria das pessoas que não tem o conhecimento sobre.

A ausência de um contador pode causar uma série de problemas e custos extras que teriam sido evitados se fossem feitos por um profissional especializado.

Problemas que você irá evitar:

- Pagamento de multas e penalidades por negligência

- Duplicidade de Tributação

- Perda do Cadastro de Pessoa Física (CPF)

- Dificuldade na abertura de Contas em Bancos

- Problemas legais e restrições em serviços públicos

- Ações judiciais e problemas de sonegação fiscal

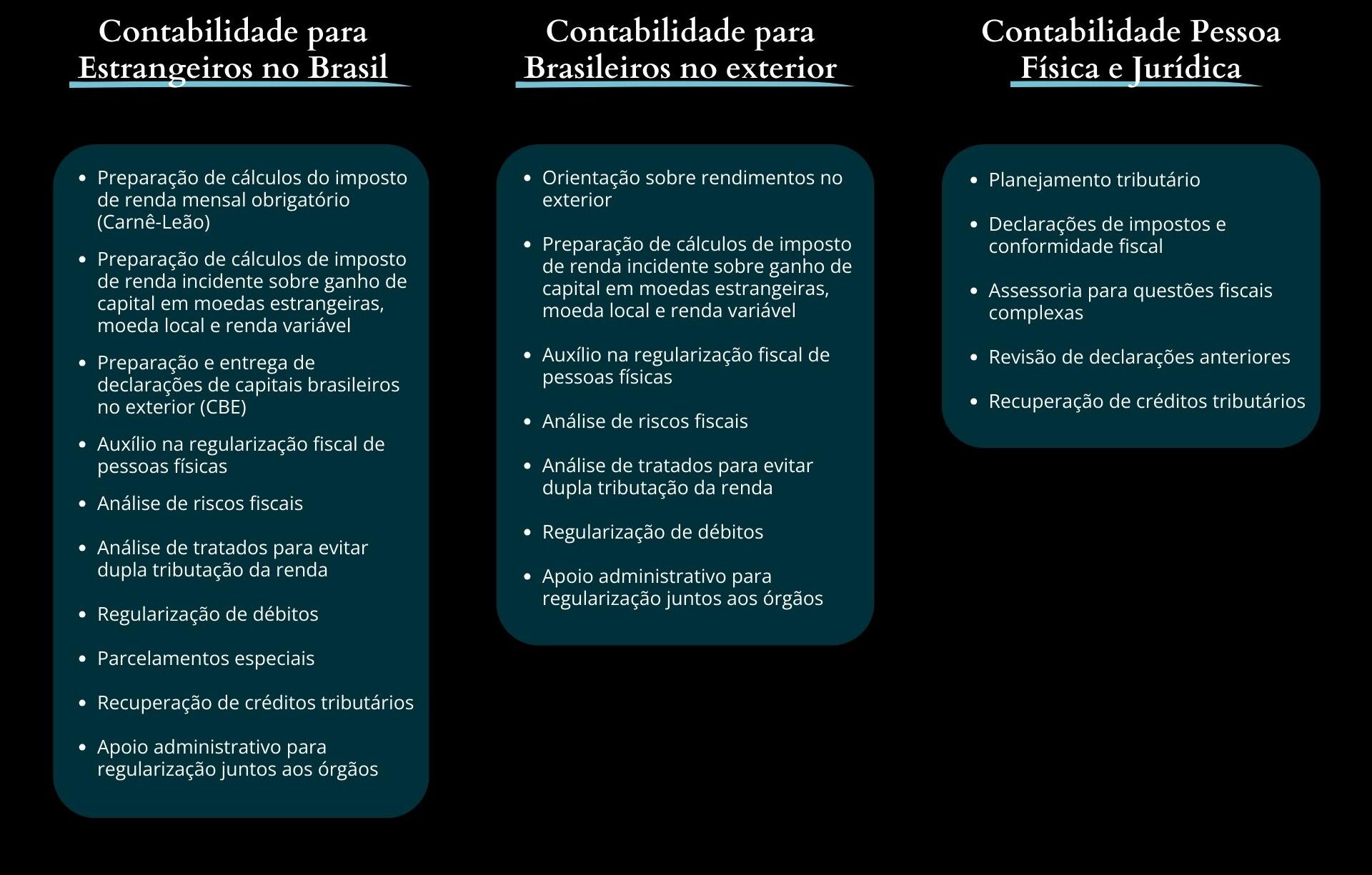

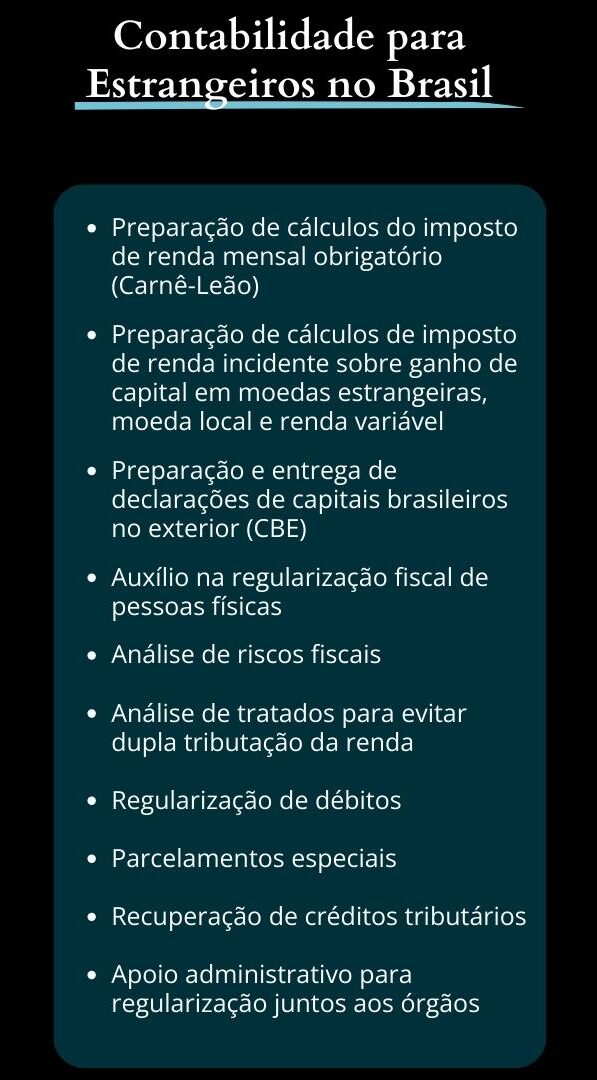

Conheça nossos serviços:

Conheça o seu contador:

Laecio é Contador (CRC-BA 024.554/O-2) especialista em Imposto de Renda para Estrangeiros e Expatriados, tendo atendido pessoas dos Estados Unidos, Inglaterra, Itália entre outros países.

Com mais de 20 anos de experiência na área contábil, tributária e financeira, trabalhou em algumas multinacionais americanas e canadenses ao longo desses anos.

Tem como missão garantir a tranquilidade de seus clientes para que não precisem se preocupar com nenhuma questão fiscal burocrática, entregando um serviço eficiente e sem complicações.

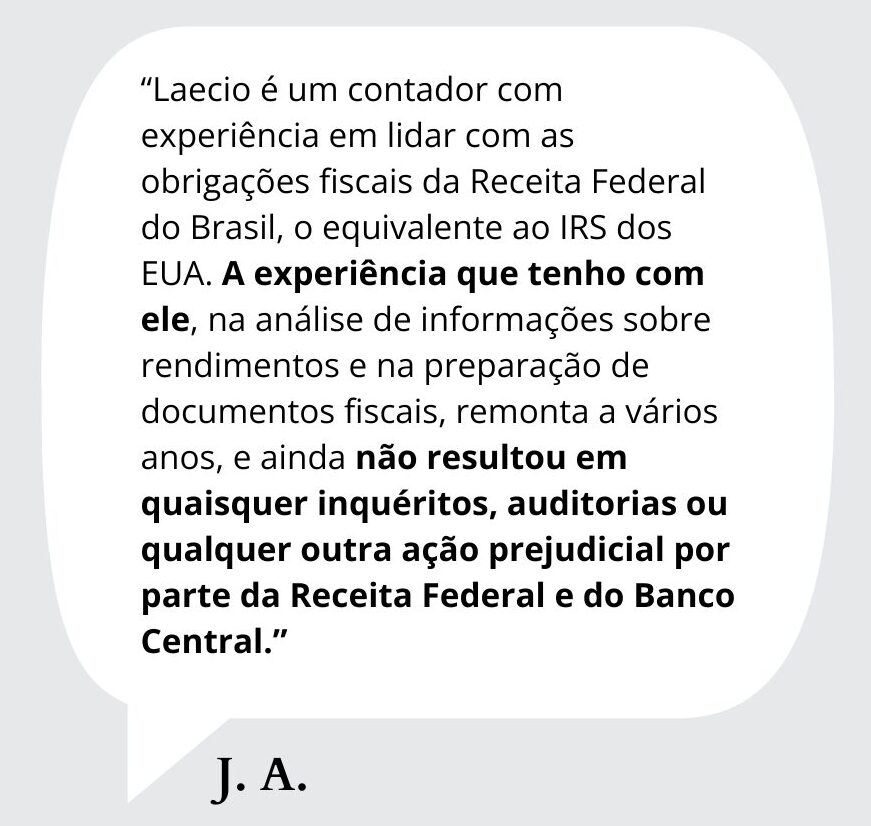

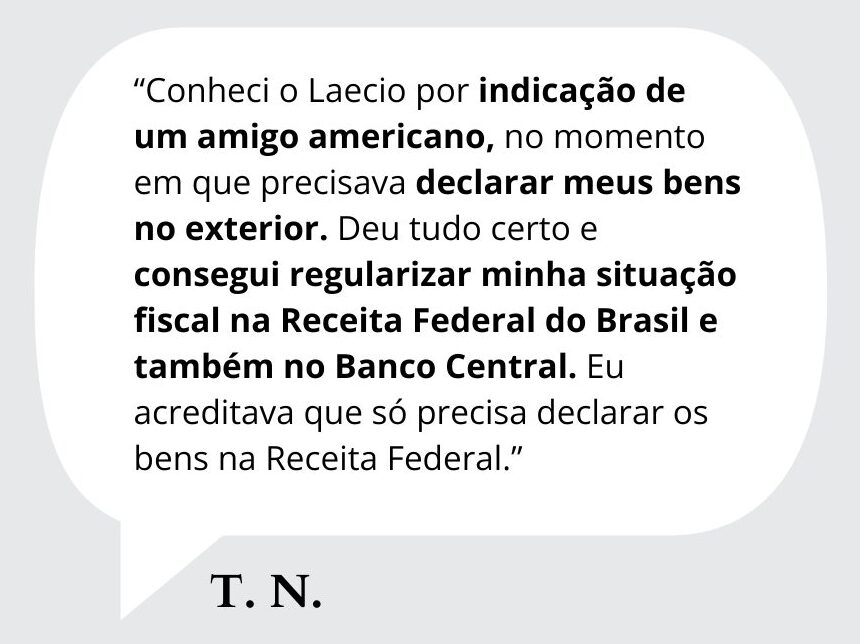

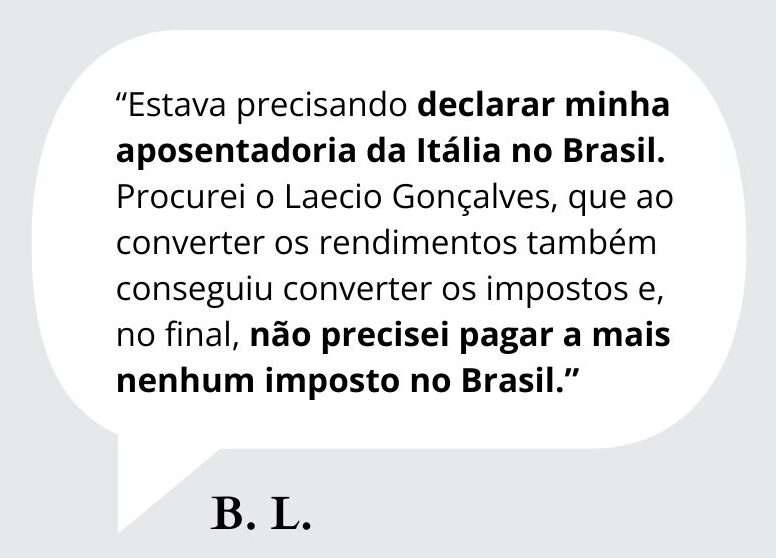

Veja o que falam sobre nossos serviços:

Dúvidas frequentes

Como estrangeiro residente no Brasil, você deve cumprir as seguintes obrigações fiscais:

– Declarar seus rendimentos, tanto no Brasil quanto no exterior, à Receita Federal brasileira.

– Pagar os impostos devidos sobre seus rendimentos no Brasil.

– Cumprir com as obrigações acessórias, como emissão de nota fiscal, se aplicável.

– Manter-se atualizado sobre as leis e regulamentos fiscais no Brasil para evitar problemas com as autoridades fiscais. É recomendável buscar orientação de um profissional especializado em questões fiscais.

Sim, como residente no Brasil, você deve declarar seus rendimentos obtidos tanto no Brasil quanto no exterior à Receita Federal brasileira. Isso inclui salários, aluguéis, investimentos, entre outros. É importante cumprir com essa obrigação fiscal para evitar problemas futuros.

Os rendimentos obtidos no exterior devem ser declarados na ficha “Rendimentos Recebidos de Pessoa Física e do Exterior” da declaração de Imposto de Renda, informando o país de origem, o valor recebido e o imposto pago (se houver).

Os prazos para a declaração do Imposto de Renda no Brasil podem variar a cada ano, mas geralmente são entre março e abril. É importante ficar atento aos comunicados da Receita Federal para saber as datas exatas e cumprir com as obrigações dentro do prazo estabelecido.

Sim, o Brasil possui acordos de dupla tributação com diversos países, o que pode beneficiar estrangeiros que recebem rendimentos tanto no Brasil quanto em seus países de origem. Esses acordos visam evitar a bitributação e podem incluir benefícios como redução de impostos retidos na fonte ou isenções tributárias em determinados casos. É importante consultar um especialista em questões fiscais para entender como esses acordos podem afetar sua situação pessoal ou empresarial.

Alguns exemplos de despesas que podem ser deduzidas na declaração de imposto de renda no Brasil incluem gastos com educação, saúde, pensão alimentícia, dependentes, previdência privada e contribuições para determinados fundos. No entanto, é importante consultar a legislação atualizada e as regras específicas da Receita Federal para saber quais despesas são elegíveis para dedução e quais são os limites estabelecidos.

As contas bancárias no exterior devem ser declaradas na Declaração de Imposto de Renda Anual de Pessoa Física (DIRPF) na ficha “Bens e Direitos” sob o código 62 – Depósito bancário em conta corrente no exterior. É importante informar o país onde a conta está localizada, o nome do banco, o número da conta e o saldo existente em 31 de dezembro do ano anterior. Além disso, se houver rendimentos auferidos na conta, eles devem ser declarados na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior.

– Multas e juros sobre o valor devido.

– Restrições em serviços públicos, como emissão de passaporte e renovação de licença de motorista.

– Protestos em cartório e inclusão do nome do devedor em cadastros de inadimplentes.

– Ações judiciais para cobrança dos valores devidos.

– Possibilidade de responder a processos criminais por sonegação fiscal.

É importante cumprir com as obrigações fiscais corretamente para evitar problemas futuros com as autoridades fiscais.

Embora não seja obrigatório, é altamente recomendado contar com a assistência de um contador especializado em questões fiscais no Brasil. Um contador pode fornecer orientação personalizada com base na sua situação específica, garantindo que você cumpra corretamente suas obrigações fiscais e aproveite os benefícios fiscais disponíveis. Eles podem ajudar a evitar erros e otimizar sua situação fiscal.